На площадках Московской биржи можно найти всё что угодно, а с марта там появятся еще и "спортивные" облигации. Ну как, спортивные? На фондовый рынок с дебютным размещением выходит компания Илон, которая владеет сетью фитнес-клубов DDX Fitness.

...

T-Investments

T-Investments

Отвечает главный экономист Т-Инвестиций Софья Донец

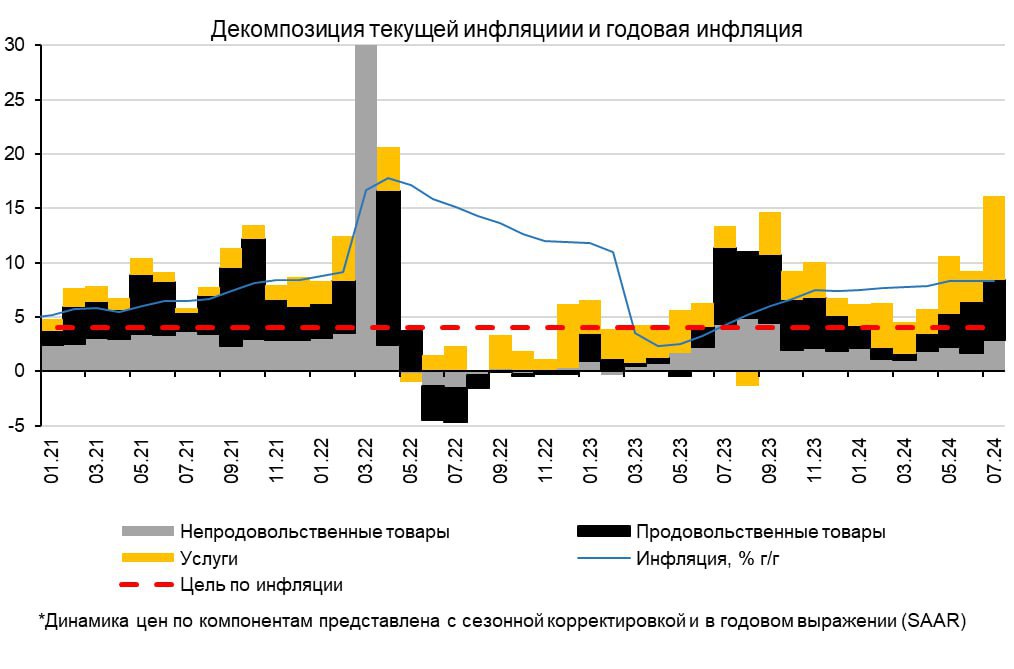

Ситуация с инфляцией развивается в рамках прогноза или даже чуть лучше, но праздновать победу, кажется, рано. Пока интрига к сентябрьскому решению Банка России сохраняется.

Наиболее вероятным для нас остается решение сохранить ключевую ставку на уровне 18% в сентябре, второй по вероятности сценарий — повышение ее до 19%.

· По оценке Росстата, рост потребительских цен с начала августа был почти нулевым. Это типично для конца лета за счет сезонного удешевления овощей и туруслуг. Первая с марта нулевая точка, вышедшая на прошлой неделе, заметно поддержала позитив на рынке ОФЗ.

· Годовая инфляция на 12 августа остается на уровне 9,1% г/г, по оценкам Минэкономразвития, как и по итогам июля.

· В то же время Банк России оценил инфляцию за июль с сезонной корректировкой в переводе на годовые темпы на уровне около 16% — максимум с весны 2022 года.

· С другой стороны, базовая инфляция (индекс без волатильных и регулируемых цен) в июле снизилась относительно июня, до 8,6% г/г и 6% м/м с сезонной корректировкой в переводе на год.

· На этой неделе вышло интервью зампреда ЦБ, Алексея Заботкина, начинающееся со слов «В Банке России не исключают дальнейшего роста ключевой ставки». Такие интервью зачастую используются ЦБ для усиления жесткого сигнала (как в мае или прошлом августе), хоть и не обязательно предшествуют повышению ставки (как в марте и декабре, например).

· Важными индикаторами остаются инфляционные ожидания, а также динамика кредитования. Свежие данные по этим показателям получим в течение недели.

· Наконец, в текущей ситуации не исключено появление в ближайшие месяцы «черных лебедей». Геополитика, бюджетные дискуссии, опасения глобальной рецессии — все это может стать источником инфляционных рисков.

Пока рынок остается волатильным, картина по инфляции все еще туманна, а настроения регулятора — максимально жесткие, инвестировать как минимум часть средств в рублевые облигации с плавающими ставками кажется хорошим решением. Проще всего это сделать через наш новый фонд TPAY. Это удобный инструмент для таких инвестиций, который предлагает уникальные функции ежемесячной выплаты купонного дохода.

Easytoinvest

Easytoinvest

Kot.Finance

Kot.Finance

Vlad_pro_Dengi

Vlad_pro_Dengi

Reichenbach

15 august 2024 10:55