⚡ Сектор лизинга – стоит ли ждать дефолты?

📌 Сегодня предлагаю выяснить, безопасно ли держать в портфеле облигации лизинговых компаний или стоит ждать первые дефолты.

1️⃣ СИТУАЦИЯ В СЕКТОРЕ:

• Для сектора лизинга 2025 год стал самым сложным за последнее десятилетие. Из-за длительного удержания ключевой ставки на высоком уровне упали спрос и платежеспособность клиентов.

• Раньше по объёму нового бизнеса лидировали сегменты грузовых авто и ж/д техники. Впереди рост утильсбора и локализация такси, поэтому в 2025 году стал лидировать сегмент легковых авто. Это на руку Европлану и Балтийскому лизингу (3 и 6 место в сегменте по итогам 9 месяцев).

2️⃣ КЛЮЧЕВЫЕ ПРЕДСТАВИТЕЛИ:

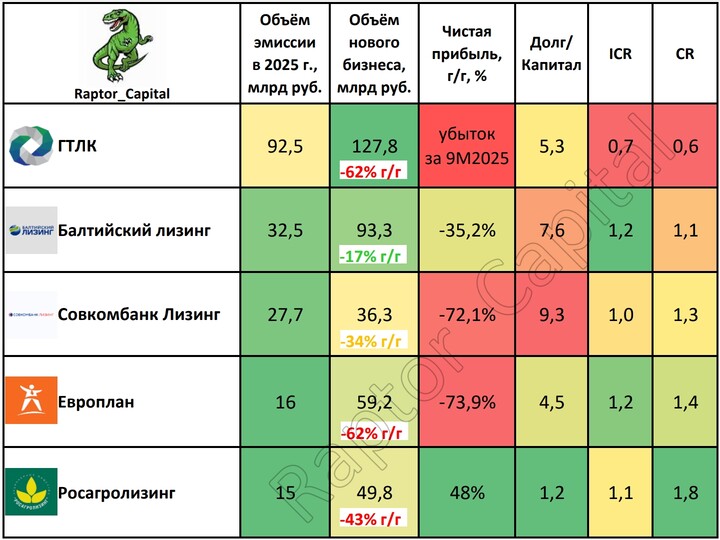

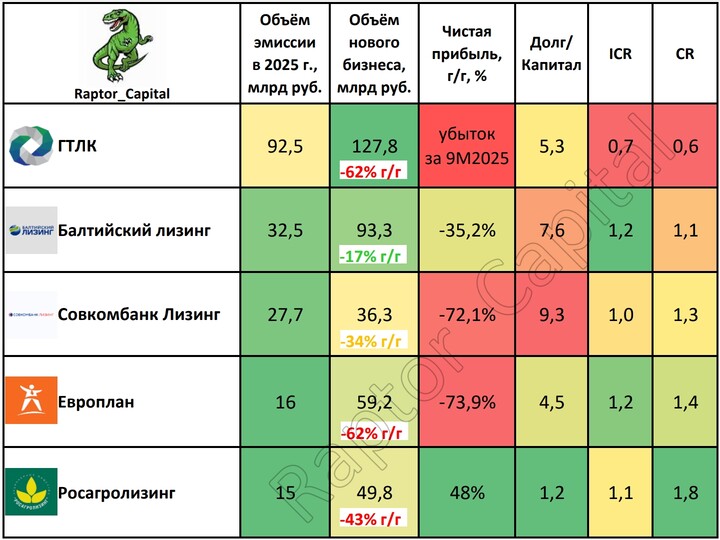

• Отобрал в таблицу топ-5 компаний по наибольшему объёму размещённых облигаций в 2025 году. Все показатели считал по отчётам РСБУ за 9 месяцев 2025 года (МСФО есть только за 1 полугодие). Кредитный рейтинг у Европлана «АА»

#LEAS

#LEAS , у четырёх остальных «АА–». Выводы из таблицы следующие:

1) У ГТЛК и Совкомбанк Лизинга слишком большие объёмы размещений, для сравнения объёмы нового бизнеса у них всего на 30-40% выше объёма эмиссии (у остальных компаний разница в 3-4 раза).

2) У ГТЛК результаты за 9 месяцев крайне негативные – убыток из-за валютной переоценки, коэффициенты фин. устойчивости ниже нормы. Фактически это преддефолтное состояние, но компания государственная, поэтому продолжит занимать новые долги, чтобы расплатиться по старым.

3) У четырёх компаний кроме ГТЛК коэффициенты ICR и CR в пределах нормы. Напомню, при ICR (коэф. покрытия процентов) меньше 1x операционной прибыли не хватает на покрытие процентных расходов. При CR (коэф. текущей ликвидности) меньше 1x у компании недостаточно оборотных активов для покрытия краткосрочных обязательств. В обоих случаях компания вынуждена ещё больше привлекать долгов, иначе не сможет погасить облигации/выплатить купоны.

4) У Совкомбанк Лизинга в 3 раза выросли краткосрочные займы, поэтому Долг/Капитал на высоком уровне 9,3x. Но у компании условия кросс-дефолта (дефолт лизинговой «дочки» означает дефолт Совкомбанка), поэтому риски околонулевые. У остальных компаний Долг/Капитал на приемлемом для лизинга уровне.

5) Кого можно похвалить – Балтийский лизинг меньше всех потерял в объёме нового бизнеса за 9 месяцев (–17% год к году) + у него и Европлана самые высокие ICR = 1,2x. Также выделяется Росагролизинг – единственная компания с ростом прибыли (+48%) и отличными коэффициентами.

3️⃣ РИСКИ ДЕФОЛТА:

• До сегодняшнего дня был лишь один случай дефолта в секторе – НАО «Финансовые системы» (бренд AzurDrive

#RU000A106TJ2

#RU000A106TJ2 ). Сначала компания перестала платить налоги, потом была серия техдефолтов (началось с ЦФА) и полноценный дефолт в апреле 2025 года. Накануне первого техдефолта у компании был Долг/Капитал = 26x, ICR = 0,4x и кредитный рейтинг BB (в декабре 2024 года CCC).

• У большинства крупных лизинговых компаний сейчас нет проблем с обслуживанием долга по облигациям. Тем не менее, в зоне риска: ДиректЛизинг, Квазар Лизинг, Контрол Лизинг, ПР-Лизинг (везде Долг/Капитал выше 12x или ICR ниже 1x при рейтинге от B до BBB).

✏️ ВЫВОДЫ:

• Приберёг один факт для вывода – независимого лизинга становится всё меньше. Балтийский лизинг в залоге у банка ПСБ, Европлан на днях должен перейти Альфа-Банку. Помимо доступа к клиентской базе такие сделки должны снизить риски появления внезапных финансовых проблем.

• Из облигаций считаю привлекательными выпуски Балтийский лизинг БО-П15 (

#RU000A10ATW2

#RU000A10ATW2 , самый высокий купон от эмитента с текущей купонной доходностью 22,7%), Балтийский лизинг БО-П19 (

#RU000A10CC32

#RU000A10CC32 , самая большая доходность к погашению через 3 года – 23,1%), Европлан 001Р-09 (

#RU000A10ASC6

#RU000A10ASC6 , текущая купонная доходность 21,6%). Держу в своём портфеле все 3 выпуска и продолжаю следить за сектором лизинга. К посту прикрепил мою таблицу с обзором лизинговых компаний.

👍 Поддержите пост реакциями, если было интересно.

#хочу_в_дайджест #прояви_себя_в_пульсе #пульс_оцени

#RU000A0JXPG2

#RU000A0JXPG2  #RU000A1099V8

#RU000A1099V8  #RU000A108447

#RU000A108447

SanPaul777

19 december 13:55