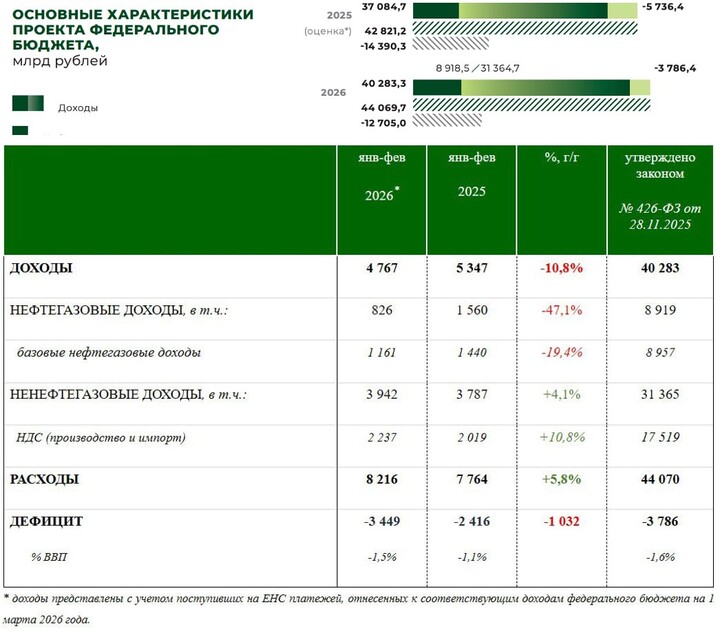

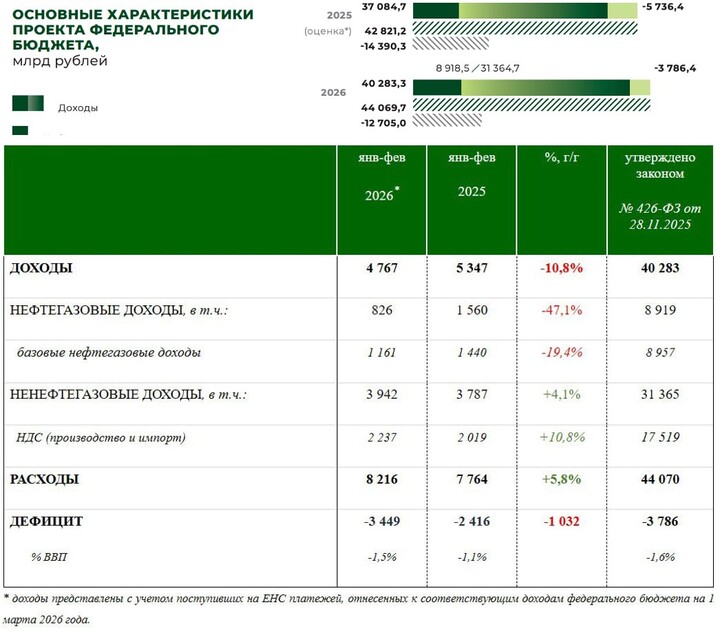

Но есть нюанс, такой дефицит получен всего за 2 месяца 2026 года 😁

#SU26248RMFS3 #USD000UTSTOM

TAUREN_invest

TAUREN_invest

#MVID - исправит ли допэмиссия положение компании?

#MVID - исправит ли допэмиссия положение компании? Invest_Palych

Invest_Palych

T-Investments

T-Investments

Индийские нефтепереработчики закупили около 30 млн баррелей российского сырья после того, как США «дали добро» на торговлю с РФ. Дели импортировал сорта Urals, ESPO и Varandey, сообщает Bloomberg со ссылкой на источники.

Anton_Matiushkin

Anton_Matiushkin

Invest_family_ya

5 july 2024 17:03