В пятницу индекс Мосбиржи закрылся выше 2 850 пунктов. В ходе основной торговой сессии бенчмарк демонстрировал поступательный рост и по итогам дня прибавил 1,33%, поднявшись до 2 854 пунктов. Поддержку рынку оказали акции нефтегазового сектора.

InvestEra

InvestEra

#HEAD

#HEAD #IT #мнение

#IT #мнение  T-Investments

T-Investments

В пятницу индекс Мосбиржи закрылся выше 2 850 пунктов. В ходе основной торговой сессии бенчмарк демонстрировал поступательный рост и по итогам дня прибавил 1,33%, поднявшись до 2 854 пунктов. Поддержку рынку оказали акции нефтегазового сектора.

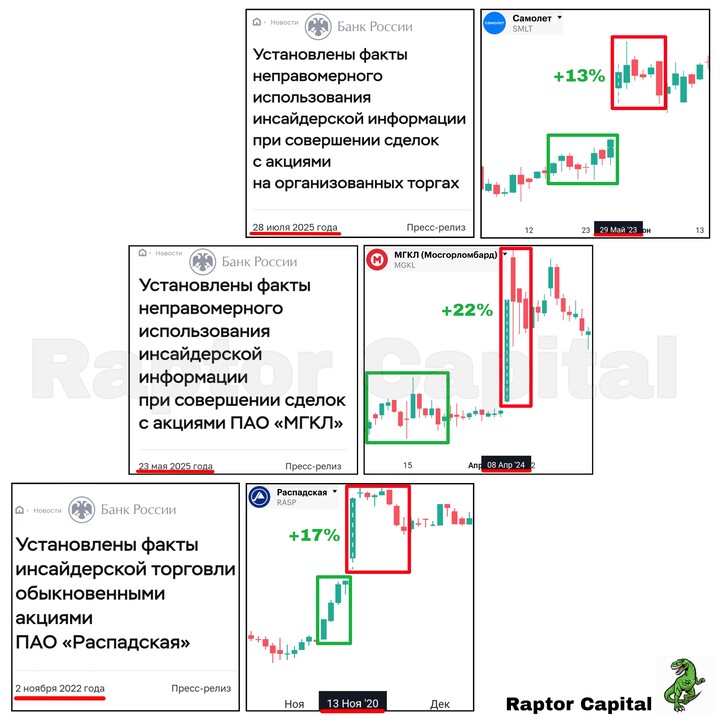

Raptor_Capital

Raptor_Capital

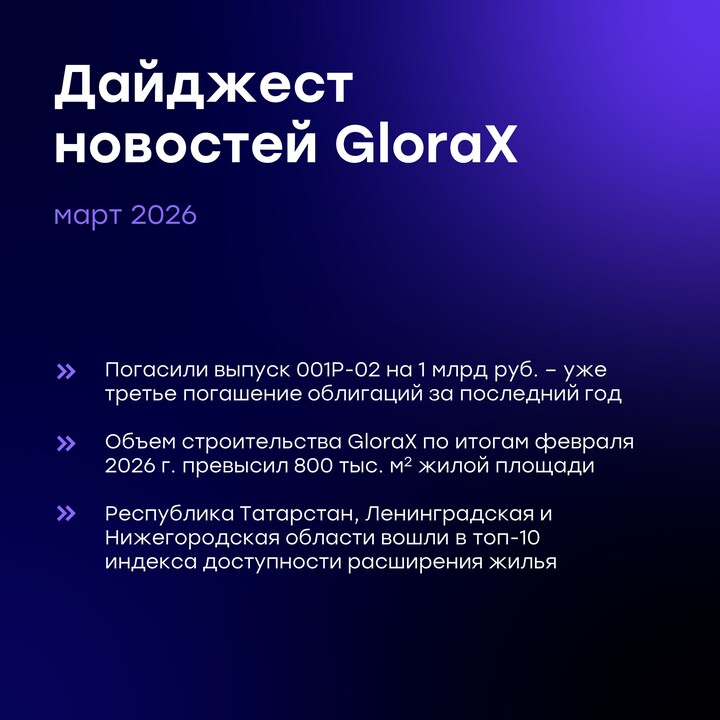

GloraX

GloraX