ВИ. ру — что за магия с долгом? 🔍

На днях все инструменты ру представили предварительные итоги 2025 года. И вроде они даже неплохие, наверное. Поэтому сегодня мы посмотрим, как компания отработала 2025 год, обсудим долг(самое интересное ) и дивиденды, чтобы понять

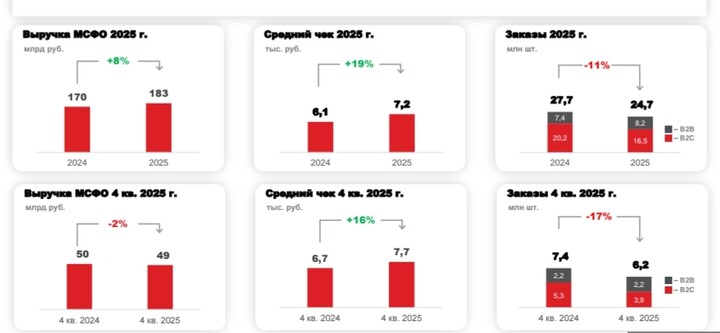

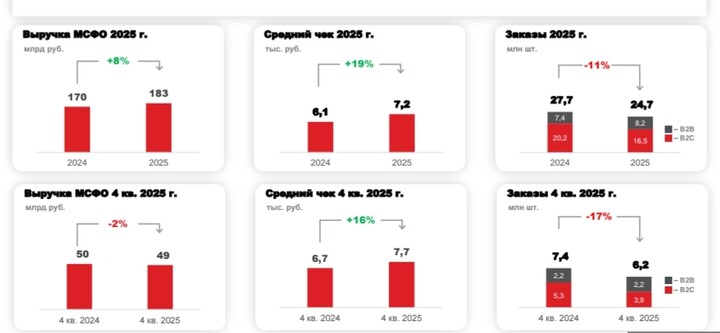

📊Начинаем как всегда с отчёта (операционного) за 2025 год:

•Выручка: 183 млрд ₽ (~+8% г/г). При прогнозе в 179–183 млрд руб на 2025.

•Чистая прибыль: >2,5 млрд руб. При прогнозе в 1,8–2,5 млрд руб на 2025.

🏢 Традиционно в последнее время главным растущим сегментом выступает B2B (корпоративный сегмент) — за 2025 год выручка тут составила 136 млрд ₽ (+16% г/г). Сказывается расширение ассортимента и продолжение развития высокомаржинальных СТМ (за год их доля выросла с 11,2% до 13,3%), да и в общем фокус менеджмента на данном сегменте

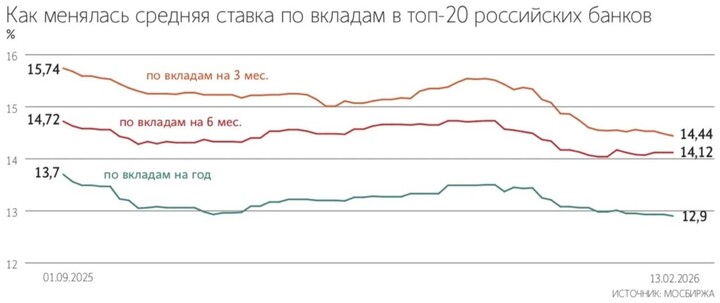

Количество заказов тут пока тоже хорошо растёт (+10,5% г/г), но вот приток активных клиентов уже замедляется (+8,2% г/г), так как ВИ. ру сильно завязан на стройку и ремонт. Если стройка тормозит (ставки высокие, проекты откладываются), то новых корпоративных клиентов становится меньше. Но при снижении ставки ситуация должна начать улучшаться.

🏠 А вот ситуация в B2C сегменте (потребительском) куда хуже: тут выручка за год упала до 45 млрд ₽ (−13% г/г). Так как рынок DIY (частный ремонт/строительство) продолжает сжиматься из-за высоких ставок и снижения активности в строительном секторе, поэтому В2C ещё сильно теряет в количестве заказов (−18% г/г). А отдельно в Q4 квартале ситуация с выручкой в B2C сегменте ухудшилась ещё сильнее (−21% г/г). Ну и опять же поэтому компания сознательно смещает фокус на B2B, так как в потребительском секторе (B2C) ещё дополнительно крайне сложно конкурировать с маркетплейсами. А B2B-клиенты более лояльны и обеспечивают более высокую маржинальность.

Если смотреть в общем, то сильнее всего страдают заказы — их количество упало на 11% г/г за 2025 год.

А главным драйвером выручки стал рост среднего чека ≈ на 19%. И помимо обычного роста цен на товары (от инфляции), тут свою роль вкладывает B2B, так как в этом сегменте чек выше, чем в B2C.

💸 Чистый долг:

Вот здесь ситуация немного удивительна, так как чистый долг по итогам 2025 стал отрицательным и составил −1,8 млрд руб (без учёта аренды, это важно). Для понимания: по итогам 9 месяцев 2025 года чистый долг ещё составлял 3,4 млрд руб. Как компании такое удалось, пока остаётся только догадываться. Но можно предположить, что компания генерировала сильный операционный денежный поток и все направляла на гашение долга или оптимизировала оборотный капитал (то есть освободилось много денег из оборотного капитала). Плюс планируют выкупить облигации на 2 млрд ₽. В сумме это тоже позволит сократить чистый долг и процентные расходы.

Но помните, что это долг без учёта аренды: если учитывать аренду, то там будут десятки миллиардов руб. задолженности.

💵 Дивиденды:

Совет директоров рекомендовал промежуточные дивиденды за 2025 (2 ₽ на акцию, что в сумме ≈1 млрд ₽). Это тоже знак, что у компании есть свободные деньги.

📌 Вывод:

за 2025 год ВИ. ру представили ожидаемо слабый отчёт в связи с макроэкономической ситуацией и высокими ставками. Но вот ситуация с долгом интересна: скорее всего всё-таки часть средств высвободили из оборотного капитала, что привело к резкому всплеску кэша в 4 квартале и отрицательному чистому долгу. Если долг реально удалось погасить, то это большой позитив на будущее, так как процентные расходы резко упадут, что приведёт к росту чистой прибыли и более-менее адекватной оценке (сейчас p/e ~14х), но всё же пока стоит дождаться полного отчёта за 2025, чтобы понять, откуда именно взялось столько денег. Если, например, сильно вырастет кредиторка, значит часть денег по сути освободились в долг поставщикам. Но всё же, даже если упадут процентные расходы и резко вырастет прибыль, компания всё равно будет ещё дорогой для своих темпов роста (в 2026 p/e может составить 6–9х).

#VSEH

#VSEH

#VSEH

#VSEH #пульс_оцени #обзор

MAX

MAX

Informbank

12 february 14:44