IT сектор: что интересно в 2026г

Момент, когда нужно подходить к выбору компаний особенно аккуратно: в сектор пришло разочарование, ранней поддержки бизнеса уже нету, рынок труда тяжелый, а провалы гайденсов - частое явление.

Как оценивать IT?

А)Основной актив компании, в отличие от произв. бизнеса, где есть огромное количество материальных установок, запасов и заводов ,тут - это разработка (продукт).То, насколько крута эта разработка и предопределяет стоимость, рост и потенциал.

Б)Важно оценить, насколько компания способна выполнить свои обещания, т.е оценить, будет ли продукт пользоваться спросом? Затем, оценить: а интересен ли тот прогноз, который дала компания? Например, Астра дала гайденс с теми же результатами, как и в прошлом году, что очевидно ломает кейс «компании роста» и требует сильно более дешевую оценку бизнеса.

В)Оценка бизнеса - это мультипликаторы, по которым торгуется компания. Сектору присущи дорогие мультипликаторы, так как сектор быстрорастущий. Главный фактор - их справедливость.

Самый печальный и показательный кейс - провал гайденса на 2025г от Posi, которые из-за этого даже при цене в 1000 рублей за акцию не дешевые.

Важны медианные оценки сектора на 2026г: EV/Ebitda = 7-8X и P/E = 11. Пози стоит 16 EV/Ebitda

Г)Прозрачность бизнеса, понимание бизнес модели. Например, софтлайн сейчас ассоциируется с «темками», в виде допок,неожиданных байбеков.Многие не понимают чем занимается компания и зачем им компания с лазерными приборами (это как банановые плантации у Евротранса?)

Д)Расходы: зарплаты растут быстро, а офисы должны быть мега технологичными.Зато тут нет как такового капекса.

Что интересно?

1)Яндекс

База, которая радует! Компания заработала 260 млрд EBITDA в 2025г и заработает 300 в 2026г. При этом оценка компании: 6 EV/Ebitda (по цене 4600 за акцию).

Из минусов, 2% в год от капитализации идет менеджменту на мотивацию, а они продают акцию в стакан. Но эта мотивация работает и компания перформит.

Есть большое количество направлений, которое еще не вышло в плюс, в т.ч связанное с ИИ.

В США компании с такой бизнес моделью стоят в десятки-сотни раз дороже.

Готов докупать ниже 4400.

2)Basis

Занимаются IT-решениями по организации рабочего пространства.

Дочка Ростелекома, при хорошем примере которой будет проще выходить солару и ЦОДу.

По итогам 2025г ожидается рост выручки на 30-40% (об этом СЕО 2 месяца назад), отчет выйдет через месяц.

Компания стоит 6 EV/Ebitda 2026г, что дешевле медианы и других «братьев», но и важно понимать, что компания маленькая.

Таким образом, мы понимаем, что риск невыполнения гайденса может быть в 2026г в целом, но в ближайшие пол года запас роста остается.

Интересная зона для покупки: 100-102.

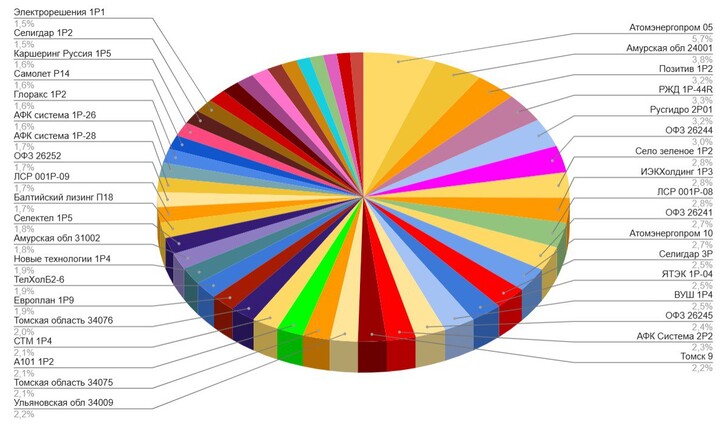

3)Хедхантер

Компания подняла цены на свои услуги аж на 20-40% из-за плохой конъюнктуры: количество вакансий снижается и на одно место претендуют в среднем 8,6 человек (это супер плохо для бизнеса). Снижение ставки и конец СВО = оживление деловой активности и бизнеса.

Сейчас на сайте около 800 тыс объявлений, в то время как несколько месяцев назад - около миллиона. Но рост цен на услуги пока компенсирует это, а если мы прошли дно цикла, то на оживлении бизнес будет быстрее других (так как это все еще монополия).

Долгосрочно покупать, сейчас бизнес стоит 8 прибылей и 7 EV/Ebitda 2026, чуть дешевле медианы.

Ниже 2700-2750 особенно интересно

4)Аренадата

Компания скоро представит гайденс на 2026г и отчитается за год. Занимаются базой данных и имеют постоянный спрос от госкомпаний, при этом стоят не очень дорого: 5,5-6 EV/Evitda (на равне с базисом и 6 прибылей 2026г.

За 4 квартал рост выручки может удвоится, а за весь 2025г составить +30%.

При этом компания всё ещё стоит дешевле оценки с IPO из-за «депрессии в целом секторе».

Интересно покупать ближе к 85-89 руб.

Если было полезно жду обратную связь: какие компании и сектора интересны? Ну и про подписка + реакция не забывайте, это мотивирует!

#ASTR

#ASTR  #POSI

#POSI  #YDEX

#YDEX  #BAZA

#BAZA  #HEAD

#HEAD  #DATA

#DATA

Kira20005

26 january 15:39